编者按:在「去美国化」「去美元化」几乎成为市场共识的当下,本文试图提醒读者:真正的风险,往往不在于判断是否正确,而在于所有人是否已经站在同一侧。从新兴市场的集中拥挤、贵金属的投机化上涨,到美元走弱叙事的高度一致,市场正在重演一套并不陌生的剧本。

文章并不否认世界长期可能发生结构性变化,但仍把视角收回到更现实的周期层面:一旦美元不再继续走弱,当货币纪律重新进入定价,而美国经济并没有如预期那样明显失速,那些完全建立在「单一顺风」之上的交易,可能会以远超预期的速度瓦解。正如我们在 2017 至 2018 年获取的经验,当共识过于一致时,反转往往来得又快又狠。

在这一框架下,本文提出一个逆向但值得严肃对待的判断:被忽视的,或许正是美国资产本身。不是因为叙事多么乐观,而是因为在拥挤交易退潮时,资本往往会回到流动性最深、结构最稳的地方。

以下为原文:

当下,市场中正流行着一种几乎令人难以抗拒的叙事:美元正在被稀释;新兴市场终于迎来了属于自己的高光时刻;各国央行在抛售美债、转而增持黄金;资本正从美国资产轮动流向「世界其他地区」。你可以称之为「去美国化」「去美元化」,或是「美国例外主义的终结」。无论采用哪种标签,这一判断已经形成了高度共识。

而正因如此,它才格外危险。

上周五的市场表现,恰恰展示了当高度拥挤的交易遭遇意外催化时会发生什么。黄金单日暴跌逾 12%;白银遭遇自 1980 年以来最惨烈的一天,跌幅超过 30%。整个贵金属板块在一个交易日内,市值波动高达 10 万亿美元。与此同时,美元急剧走强,新兴市场出现明显回落。

表面上看,这一切由凯文·沃什被提名为美联储主席所触发;但真正的关键,并不在于某一次人事任命,而在于一种已经走到极端、随时等待任何借口来「平仓回撤」的仓位结构。

我们并不认为世界正在抛弃美国。我们的判断是,「去美国化」交易已经成为 2026 年最为拥挤的宏观押注之一,而它正处在反转的边缘。

在这篇分析中,我们将系统拆解支撑这一观点的深层宏观机制,不仅说明我们预期会发生什么,更重要的是,解释为什么。

先来看一看,这笔交易如今已经变得有多么「一边倒」。

2025 年,新兴市场资产回报率达到 34%,创下自 2017 年以来的最佳年度表现。更引人注目的是,在十多年来首次出现的、具有持续性的「新兴市场领跑期」中,EEM 的表现比标普 500 指数高出 20% 以上。

基金经理和策略师的看法几乎高度一致。摩根大通表示,新兴市场「15 年来从未如此具有吸引力」;高盛预计,2026 年新兴市场仍有 16% 的上涨空间;美国银行甚至宣称,「看空新兴市场的人已经灭绝」。

2025 年,新兴市场证券迎来了 自 2009 年以来规模最大的资本涌入潮。

与此同时,美元录得 八年来最为剧烈的年度跌幅。黄金在 12 个月内价格翻倍,白银的涨幅接近 四倍。一种被称为「贬值交易」的押注迅速占据主导,其核心逻辑是:美国正在通过不断印钞,把自己「印」向边缘化。这一叙事在对冲基金、家族办公室乃至散户投资者中广泛流行。

美债同样承压。中国在 10 月所持美国国债规模降至 6890 亿美元,为 2008 年以来最低水平,较 2013 年 1.32 万亿美元的峰值下降了 47%。全球各国央行已连续三年、以 每年超过 1000 吨的速度增持黄金,明确表达出对美元储备的分散化需求。「卖出美国」的叙事,至此全面成形。

但这一切,正在走向改变。真正悬而未决的,只是反转由什么触发。

美元稳定的原因「去美国化」的核心前提,是美元持续走弱。但 2025 年美元的下跌,并非源于结构性崩塌,而是由一系列特定的政策冲击所驱动,而这些冲击的影响,基本已经被市场消化。

最主要的催化剂,是所谓的「解放日」。当特朗普政府在 4 月宣布大规模对等关税时,市场迅速陷入恐慌,「卖出美国」的交易在当时确有其合理性:如果世界无法顺畅地与美国进行贸易,又为什么还需要那么多美元和美债?

但关税冲击此后已逐步被吸收。一系列贸易协议为市场提供了稳定锚点;10 月的习特会释放出明显的缓和信号;与印度达成的协议,将特朗普此前 25% 的关税下调至 18%。关税越低,美元的基本面支撑就越强。市场正在重新校准预期,关注点也正回到基本面——而在基本面层面,美元依然具备关键优势。

利差仍然站在美元一边。

尽管自 2024 年 9 月以来,美联储已累计降息 175 个基点,但美国利率水平在结构上依然高于所有其他发达经济体。当前联邦基金利率区间为 3.50%–3.75%;欧洲央行利率为 2%,并已释放出降息周期结束的信号;日本央行刚将利率上调至 0.75%,即便到 2026 年底也可能仅升至 1.25%;瑞士央行则仍维持在 0%。

这意味着,美国国债相对于德国国债、日本国债、英国国债以及几乎所有其他主权债券市场,仍然提供显著的收益率溢价。这种利差通过套息交易和国际资产配置,持续创造对美元的需求。

预计到 2026 年 3 月,美联储将在本轮宽松周期中完成全部降息;而大多数其他 G10 央行,也将接近各自降息周期的尾声。当利差不再持续收窄,驱动美元走弱的最核心力量,也将随之消失。

要让美元继续下跌,前提是资本必须有地方可去。问题在于,所有可替代选项本身都存在难以回避的结构性缺陷。

欧洲正深陷结构性困境:德国试图通过财政刺激托底增长,而法国则在不可持续的财政赤字中越走越远;一旦经济环境再度恶化,欧洲央行可用的政策空间十分有限。

日本的政策组合同样难以支撑日元走强。日本央行以极其缓慢的节奏推进政策正常化,而政府却在同时推行再通胀取向的政策。10 年期日本国债收益率刚刚升至 2.27%,创下 1999 年以来的新高。据 Capital ECOnomics 测算,其中约 2 个百分点来自通胀补偿,反映的是日本经济在再通胀过程中的价格压力。日本通胀率已连续 44 个月高于日本央行 2% 的目标水平。这并不是日元走强的信号,而是市场要求通过更高收益率,来补偿持续存在的通胀风险。

再看黄金。在这一宏观环境下,它无疑是表现最好的资产之一。但上周五的走势暴露了它的脆弱性。当黄金在一次人事提名消息后单日暴跌 15% 以上、白银下挫 30%,这已经不再是避险资产的正常行为,而是高度拥挤的交易,被包装成了避险品种。

美元或许并不完美,但正如那句老话:在盲人国里,独眼者称王。逃离美元的资本,在规模化层面上并没有真正有吸引力的去处。黄金和其他金属一度充当了「泄压阀」,而我们认为,这个阶段正在走向尾声。

凯文·沃什被提名为美联储主席,释放出货币政策立场可能转向的信号。他被广泛视为候选人中最为鹰派的一位,曾公开批评量化宽松、主张资产负债表纪律,并将通胀控制置于优先位置。沃什最终是否真的推行强硬政策,其实并非关键。真正重要的是:市场对「美元将长期走弱」的单边押注,被第一次正面挑战了。沃什的出现,让「货币纪律」重新成为一种现实威胁,而此前市场早已将「永久宽松」计入价格。这,正是那笔高度拥挤的「贬值交易」最不愿意看到的变化。

但这里有一个至关重要的细节。没有任何一位美联储主席,哪怕是沃什,会为了把通胀从 2.3% 或 2.5% 压到 1.8%,而不惜牺牲 数十万亿美元的股市市值。如果通胀只是略高于目标,没有哪位政策制定者愿意成为那个「把标普 500 打下 30%」的人。他们更可能选择等待通胀自然回落,而不是强行出手。仅仅是鹰派的「威胁」,就足以扰乱贬值交易;真正的政策并不需要残酷。

美元不需要暴涨,只需要停止下跌。而一旦支撑新兴市场跑赢和金属资产大涨的核心顺风消失,这些交易就会发生反转。

为什么美国经济增长依然具备韧性「去美国化」叙事的另一前提,是美国经济增长走弱。但美国经济的结构性基础,远比这一叙事所描绘的要稳固。

我们的增长指数很好地说明了这一点。诚然,2025 年第四季度增长动能有所放缓。指数在 10 月中旬跌破动量线,趋势一度转为看空,这也为「去美国化」叙事火上浇油。但增长并没有加速下行、走向崩塌,而是趋于稳定。到 1 月初,指数重新站上动量线,短暂转为看多,随后回落至目前的中性区间。

美国经济消化了「解放日」的关税冲击,承受了更高的利率水平,却依然继续前行。第四季度的增长确实放缓,而且完全具备「塌陷」的条件——但它并没有。未能加速转入熊市趋势,本身就是一个信号。我们认为,在经历数月的股市横盘整理后,市场的「反向抽打」阶段正在临近。

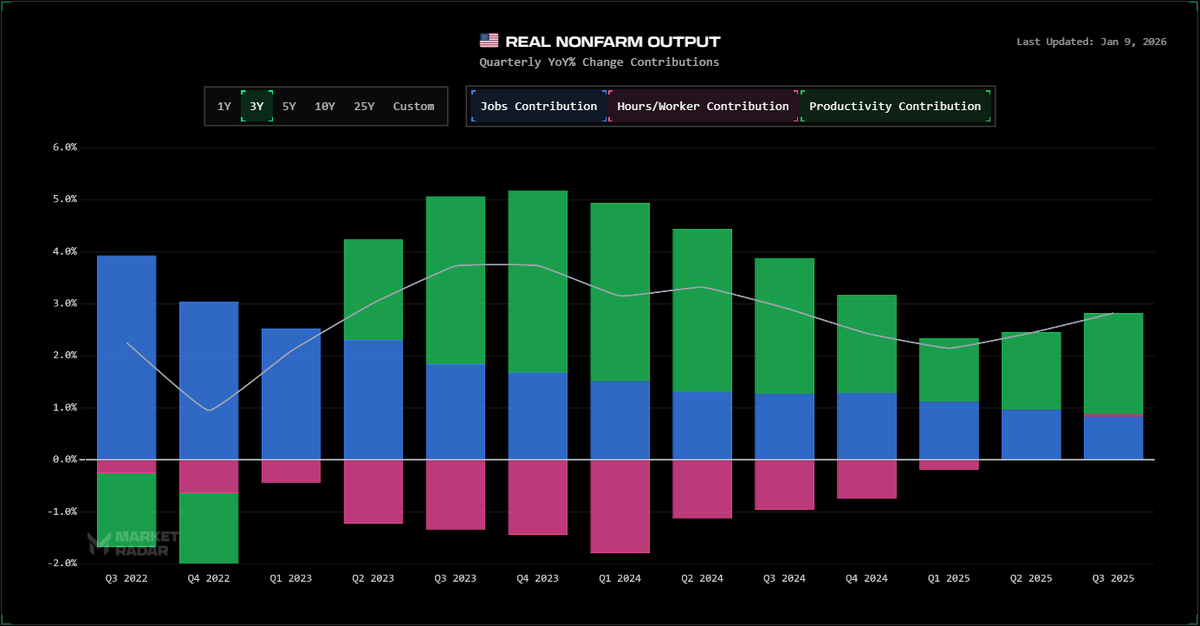

实际 GDP 仍明显高于目标水平增长;失业救济申请人数始终没有显著上升;实际非农产出持续走高,生产率在 2024 年全年收缩之后,再度恢复扩张;仅居民消费一项,就为增长贡献了 2.3 个百分点。这并不是一个即将失去竞争优势的经济体。

而多数分析忽视的财政维度,更是牢牢站在美国一边。美国财政赤字占 GDP 比重超过 6%,《one Big Beautiful BiLL Act》预计将在 2026 年下半年之前额外释放 3500 亿美元的财政刺激。相比之下,欧洲的财政规则即便在下行周期中也限制刺激空间,日本的财政余地早已耗尽。只有美国,既有意愿,也有能力在经济走弱时持续加码支出。

「去美国化」交易的高度拥挤,本身就制造了一种超越基本面的脆弱性。当所有人都站在船的一侧,哪怕最轻微的方向变化,都会引发连锁式的清算。上周五,黄金和白银的表现,正是这一机制的教科书式演示。

当沃什被提名的消息传出时,它直接冲击了市场的共识——即美联储将长期保持宽松、美元会持续走弱。但随后出现的价格走势,并不是投资者冷静地重新评估基本面,而是仓位结构开始崩塌时的残酷力学反应。

这种情况,已经在整个金属板块中持续上演。回顾过去几个月,你会发现一个关键分化:铜价在下跌,而黄金和白银却一路上行。这点非常重要。铜具有显著更多的工业用途。如果这一轮金属上涨真的是由基本面驱动的——比如 AI 数据中心需求、可再生能源建设——那么领涨的理应是铜。但现实恰恰相反:铜表现落后,而「货币金属」却一路狂飙。这说明,主导市场的并不是基本面,而是投机资金。而投机性交易,一旦反转,往往也是跌得最狠的。

「去美国化」交易本质上是反身性的。它会自我强化:美元走弱,使得以美元计价的新兴市场资产更具吸引力;资金流入新兴市场,推升其货币;新兴市场货币走强,又进一步压低美元。这个良性循环看起来像是基本面在「验证」叙事,实际上只是仓位不断催生更多仓位。但反身性从来是双向的。一旦美元因任何原因企稳,循环就会反转:新兴市场资产吸引力下降,引发资金流出,压制新兴市场货币,反过来强化美元。这时,所谓的「良性循环」会迅速演变为恶性螺旋。

「特朗普 1.0」的剧本这部电影,我们已经看过一遍了,而且我们知道它是如何收场的。

把时间拨回 2017 年。当时,美元大幅下跌,录得 14 年来最差的年度表现,跌幅约 10%。新兴市场成为这轮美元走弱的最大受益者,全年上涨 38%,创下自 2013 年以来的最佳表现。新兴市场货币普遍对美元升值。分析师们谈论着一个「金发姑娘」式的环境——一切都在为海外资产完美就位。杰弗里·冈拉克公开呼吁新兴市场将继续跑赢。到 2018 年 1 月,市场共识已经高度一致,甚至到了本该让人警惕的程度:新兴市场,是十年一遇的交易机会。

随后,美元见底了。

接下来发生的是一次剧烈反转。美联储收紧政策,冲击迅速传导至脆弱的新兴市场经济体。土耳其里拉崩盘,阿根廷比索遭遇 三年来最大单日跌幅。到 2018 年 8 月,EEM 跌至 41.13 美元,在短短数月内,几乎回吐了 2017 年的全部涨幅。所谓的「世代性机会」,最终变成了留给后来者的世代性陷阱。

现在再看当下。2025 年,美元创下自什么时候以来的最大年度跌幅?正是 2017 年。跌幅是多少?同样是约 10%。新兴市场上涨 34%,与 2017 年的表现几乎相当。分析师宣布「新兴市场空头已经灭绝」;美国银行高呼「下一轮牛市已经开启」。这种高度一致的共识,如今看起来,应该已经让人感到熟悉。

动力结构是一样的,仓位结构是一样的,叙事是一样的。

甚至,执政的政府,都是当年眼睁睁看着这一切瓦解的那一届。

这是一套在相同政治背景下反复上演的模板:同样由关税引发的波动、同样的共识性亢奋,而这正是我们今天所目睹的情形。2017–2018 年那一轮周期的终结,并不是因为新兴市场的基本面崩塌,也不是因为经济衰退来袭;它结束的原因只有一个,美元不再下跌,而这已经足够。当最核心的顺风消失,建立在这股顺风之上的仓位,便以惊人的速度瓦解。

我们并不预测一次机械式的复刻。市场从不完全重复。但当条件如此高度一致时,历史会提供一个有价值的先验:同样的交易、同样的共识、同样的政府。举证责任已经发生转移。那些继续押注新兴市场长期占优的人,需要解释为什么这一次会不一样。因为上一次,在几乎相同的情境下,反转既迅速,损失也真实。

被低估的那笔交易「去美国化」阵营持续忽视的一点是:标普 500 本质上是全球增长的代表。

世界经济在很大程度上运行在美国上市公司的基础之上。对海外的养老基金经理或对冲基金经理来说,若做出一个明确决定——系统性地不配置美国股市——几乎等同于宣称自己不想持有世界经济中相当大的一块。要在这样的押注上持续获胜,意味着全球经济结构必须发生剧烈而深刻的转变,而就目前而言,这并不现实。

不存在规模化的「外国版 Google」、不存在「外国版 meta」、也不存在能与 Apple 抗衡的海外对手。美国科技的主导地位之强,是「去美国化」倡导者更愿意回避的事实。

再看当前的市场结构:甲骨文较高点下跌约 50%;微软表现低迷;亚马逊几乎原地踏步。这些巨头几乎缺席了这轮反弹,但纳斯达克却持续抬高低点。这意味着什么?意味着在这些超大市值公司尚未参与的情况下,指数已经维持在高位相当长时间。现在设想一下:如果甲骨文找到底部,如果微软开始获得买盘,这些公司即便反弹 20%–50%,仍可能处在熊市趋势中;但只要它们启动,你觉得指数会走到哪里?

真正的反向交易,其实是美国股票。所有人都盯着美元下挫,担心美国资产的时代正在终结;但纳斯达克正悄然为一轮「补涨」做准备。去年将指数推至历史新高的 AI 主题曾短暂熄火:资本开支的担忧浮现,预期被拉得过高,AI 的增长一度难以兑现。市场并未崩盘,而是以数月的震荡横盘完成了修正。

如今,预期已回落到更贴近现实的位置。只要增长能够向上突破、AI 预期真正转化为现金流,市场就有望再度走高。金属主题可能正在退潮;一旦这股风停了,一个新的主题就会登场——美国股票,正是那个被低估的主题。

反转会呈现怎样的形态如果「去美国化」交易开始解除,其影响会以可预期的方式在各类资产间传导:

新兴市场股票跑输:美元走强在机制上压制以美元计价的回报;反身性循环反转,资金流向逆转;「世代性机会」的叙事褪色,投资者会想起当初为何长期低配新兴市场。

金属进一步回调:上周五不是孤立的一天,而是更大规模重定价的开端。推动此前上涨的并非基本面,而是投机;而投机性交易一旦反转,往往跌得最狠。黄金与白银是「贬值论」的最纯粹表达;若这一论断正在失势,金属仍有可观下行空间。

美国股市重新确立领导地位:无论「轮动」如何被讨论,美国市场仍汇聚了最高质量的公司、最深的流动性和最透明的治理。若美元企稳、增长保持,资本会回到它一直最舒适的地方。

时点与催化我们并未呼吁新兴市场立刻崩塌,或美元直线飙升。我们的判断更为细腻:「去美国化」已成为一笔拥挤交易,其下行风险呈现非对称性;而上周五,叙事首次出现清晰裂缝。

时点取决于几项关键因素:

美元价格行为最为重要:DXY 需先站上 97.50 的中枢(mid VAmp),再突破 99 的动量位,才能确认反转启动。在此之前,无论基本面如何,美元在技术上仍处下行趋势。

美联储沟通塑造预期:若沃什的确认进程强化鹰派预期,美元买盘将增强。

增长数据改变情绪:美国 GDP、生产率或就业的任何上行意外,都会直接挑战「美国衰落」的叙事。

我们的系统当前显示:通胀环境下的 Risk-On 动态,但增长强度处于中性。我们正处在「放缓」与「Risk-On」的边界:通胀动能偏强,而增长尚未稳固转向看多。结构足够脆弱,回到「放缓」甚至「Risk-Off」并不遥远。我们将让制度信号指引仓位;但宏观背景正越来越有利于美国资产,而非那些已高度拥挤的替代选择。

为什么这件事重要共识交易的危险不在于它一定是错的,而在于它过于拥挤。当叙事破裂,拥挤交易往往以最激烈的方式解除。

从数十年的维度看,「去美国化」也许终将被证明是对的;历史长弧或许真的会偏离美国主导。但在未来 6–12 个月里,我们认为风险回报已经反转。

所有人都为美元走弱、新兴市场跑赢、抛弃美债而布局。上周五展示了当这种仓位遭遇意外冲击会发生什么。我们不认为那是偶然;我们认为那是一次警告。

世界并没有离开美国。它正准备想起,自己当初为什么会在那里。

[]